跨太平洋航线:集运市场的火热缩影

作者:陈祥燕 编写 发布时间:2021年09月08日 浏览量:1440 字体大小: A+ A-

集运市场火热,尤其是跨太平洋航线更是运费涨上了天。

短短几年间,业内人士对跨太平洋航线的关注点从中美贸易摩擦变为了运费暴涨。

从需求角度来看,跨太平洋航线尤其是美国进口需求后续支撑仍然较强,至少将持续至2022年。

跨太航线上联盟仍然占据最大份额,但随着运费高企,非联盟运力投入不断增加,联盟控制的稳定局面将被打破。

运费暴涨 价格差异拉大

从去年下半年以来,受疫情、港口拥堵以及最重要的美国进口暴增等多方面因素影响太平洋航线的集装箱运费整体出现大幅增长。

总体运价飙升的同时,出现了更大的价格差异。总体价格上涨,但在这个市场上,大型企业拥有巨大的竞争优势。有业内人士开始担心那些小规模的进出口企业,如果这种情况持续下去,大型企业可能会吃掉更多的市场份额,因为现在的基础设施向大型企业倾斜。挪威运价分析公司Xeneta表示,在跨太平洋贸易中,目前即期运价最高价和最低价的价格差距大幅增大,大型进口商支付的运费比较小的进口商支付的运费要低得多,竞争环境变得越来越不平衡。跨太平洋航线的最低短期运价与最高运价之间存在15000美元(每FEU)的价差,5000美元到20000美元(每FEU)之间的任何费率都是有效费率。而2020年时,最高价和最低价之间的差异仅为500美元。最高运费和最低运费之间的巨大差距使得航运公司可以将跨太平洋航运市场分割成多个市场层次。

针对不同的情况和不同的进口参数,现在有一系列不同的市场。起运港已成为关键参数之一。回溯到疫情前一年或一年半的跨太平洋市场,从中国、日本或新加坡到美国西海岸的海运费之间的价差很小,最高分别为100美元、150美元、250美元,约为市场价格的5-10%。现在,我们看到从中国到美国的海运费可能比日本到美国低2500美元,比新加坡低3000美元,从韩国釜山发货比从中国发货要贵40%,这是一个惊人的价差。似乎在承运人中有一种强烈的偏好,即在中国拥有一个主要港口作为始发港。这可能是因为在中国的主要港口,一个人可以交付更多的货物,从而承运人可以获得更高的利润。在目的地方面,跨太平洋航线也存在价格差异。而这主要是由于美国部分港口拥堵造成的。到洛杉矶、长滩港的短期运费现在可能比到温哥华的运费高出1000美元/FEU。

因此,在跨太航线中,运费最受业内关注的是美西航线。截至6月4日,亚洲-美西航线的运价达到5560美元/FEU,亚洲-美东航线的运价达到7521美元/FEU。5月29至6月4日,上海港美西、美东航线船舶平均舱位利用率,保持满载水平。从上海出口集装箱运价指数的走势也非常明显的看出,价格已经暴涨。

货运需求居高不下

据Drewry 统计,亚洲出口到北美的激增势头依然有增无减。在2021年前三个月,东行运输量增长了34%,这是自1995年以来的最高季度增幅。其中,加拿大的货运增长了49%,而墨西哥的货运仅增长了13.6%。

根据美国统计局(US Census Bureau)发布的统计数据,政府对美国家庭的刺激支出、不断增长的个人储蓄、成功的疫苗接种计划和活跃的股市都推动了消费支出的增长。越来越多的美国人重返工作岗位,再次获得全额工资,美国失业率在2021年5月降至5.8%,为2020年3月以来的最低水平,并可能在年底前大幅下降。此外,尽管较为谨慎的进口商已开始提前发出一些订单,但返校和圣诞节商品的旺季尚未完全体现到贸易中。随着集装箱到达美国、运送货物和返回海外的周转时间翻了一番,好市多(Costco)、百思买(Best Buy)和美元树(Dollar Tree)等公司都证实,它们已从战略上提前了通常在第三季度晚些时候发货的订单。

这条航线上最大的两家进口商沃尔玛和家得宝都公布了创纪录的第一季度收入。根据美国零售联合会(National Retail Federation)的数据,2021年,全美零售销售额预计将增长10.5%至13.5%,达到4.44万亿美元至4.56万亿美元。相比之下,2020年和2019年的零售总额分别为4.02万亿美元和3.76万亿美元。一些经济学家甚至预测,目前的购买力过剩可能导致今年消费支出出现1946年以来最强劲的增长。从需求角度来看,后续支撑仍然较强,至少将持续至2022年。

运力投入增加 原有格局被打破

数据显示,2020年7月,全球集装箱船运力为2380万TEU,跨太航线运力为374万TEU,占比为15.7%。而到了2021年7月,全球集装箱船运力增至2477万TEU,跨太航线运力增长到488万TEU,占比升至近20%。

行业知名咨询机构Sea-Intelligence首席执行官Alan Murphy也表示,2021年上半年,班轮公司增加了在跨太航线的运力供给,跨太航线上的“名义运力”已增长了20%。

马士基6月30日发布公告称,由于近期持续拥堵降低了运力可用性,同时,运输旺季即将到来,为此,其推出两条全新的跨太航线——TPX航线和TP20航线。TPX航线为远东至美国西海岸航线,沿线挂靠盐田、宁波、洛杉矶等港口。主要部署3500TEU型集装箱船,将于8月份开始运营。TP20航线则为远东至美国东海岸航线,沿线挂靠港口包括头顿、宁波、上海、诺福克、巴尔的摩等。该航线主要部署4500TEU型集装箱船,也将于8月份开始运营。

近几个月,中联航运(CU Lines)、博亚国际海运(BAL Container Line)、阿里、新加坡海领船务等均推出了美西航线新服务,这表明强劲的市场和异乎寻常的高运价吸引了更多的参与者。

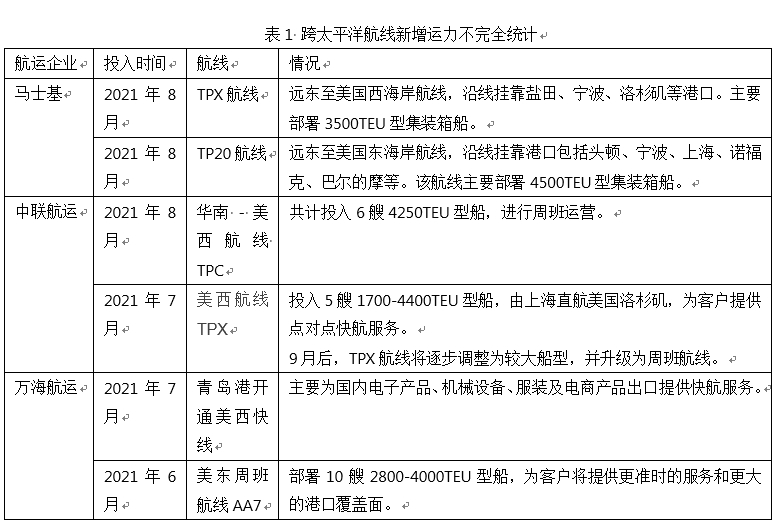

值得注意的一点是,从2020年下半年开始,在跨太航线的新增运力中,大部分都是由非联盟班轮公司提供的。(见表1)根据Sea-Intelligence的数据分析,非联盟班轮公司在跨太航线的运力份额,正急剧增加,已经抢夺了三大联盟的市场份额。在非联盟班轮公司中,最为活跃的是中联航运和万海航运。这两家企业共增加了10条跨太航线,新增了25万TEU的新运力。

特别是在亚洲-美西航线上,非联盟班轮公司的运力已经超过了2M 联盟和THE联盟,几乎与海洋联盟一样多。截至目前,近30%的亚洲-美西航线运力,都来自非联盟班轮公司。不过在美东航线上,非联盟班轮公司的市场份额并不高,仅为不到10%。

来源:国际海事信息网

今日要闻

图片新闻

海外传真

热点报道