克拉克森研究:三大主力船型运费走势

作者: 发布时间:2021年08月23日 浏览量:440 字体大小: A+ A-

2020年初新冠疫情的爆发成为近两年最大的“黑天鹅事件”,也为航运业带来了巨大的挑战并产生了持续的影响。在过去的20个月里,油散集市场的运费收益上演了戏剧化的走势。

更多船舶运费收益、租金水平数据等市场信息请登录在线数据库SIN或WFR查询。

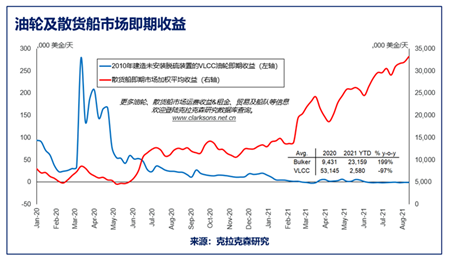

原油油轮市场 攀至巅峰 跌之低谷

2020:2020年上半年受疫情冲击全球石油需求疲软,叠加供给过剩,原油期货出现升水结构。海上囤油需求推动4月份VLCC运费收益升至历史高位,但是之后随着OPEC+减产协议生效,原油需求持续低迷以及浮式储油运力的释放,下半年原油油轮运费收益骤降并持续走低。2020年全年,VLCC即期平均收益约为53,000美金/天,同比上涨28%。

2021:2021年原油轮运费市场继续2020年下半年的低迷趋势。截止8月13日,年初至今原油油轮即期平均收益仅为6,159美金/天,为有史以来的最低收益水平。自6月起,2010年建造未安装脱硫装置的VLCC即期收益跌至负值,8月13日录得-387美金/天(相比之下,安装脱硫装置及环保型船舶收益表现相对较好)。年初OPEC+维持减产规模,叠加沙特意外减产100万桶/天(约全球1%供应)给市场需求带来进一步的负面影响;同时原油去库存,全球较多炼厂上半年检修,储油油轮运力不断释放等因素都给运费市场造成非常大的压力。

散货船市场 承压蓄力 节节攀升

2020:受到新冠疫情影响,2020年散货船平均运费收益同比下降20%达9,200美金/天,较2009年后的平均收益低20%。分船型来看,好望角型散货船市场上半年受到疫情严重冲击,即期平均收益为仅4,907美金/天,为2016年以来最低的半年平均收益。得益于下半年中国对铁矿石需求强劲反弹以及巴西发货量的恢复,下半年好望角型散货船收益有所改善,全年平均收益为10,677美金/天,同比下滑31%。然而,受到了全球煤炭贸易大幅下滑的拖累(即便粮食贸易的增长提供了支撑),2020年巴拿马型和超灵便型租金收益均同比下跌约20%。

2021:今年散货船市场表现强劲,截止8月13日,即期收益均值同比暴增199% 达到23,159美金/天,这是自2008年以来最高平均收益,其中中小型散货船平均收益涨幅更大。疫情后全球经济复苏带动了基建原材料、煤炭、粮食等散货需求,非基本面的“事件干扰”带来的有利影响(港口拥堵等)。

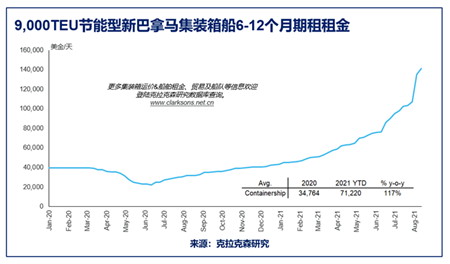

集装箱船市场 V型反弹 创造奇迹

2020:2020年集装箱航线运价强势增长,主干航线、南北航线和区域内贸易航线的集装箱运价指数分别同比上涨57%,32%和29%。疫情爆发后,班轮公司面对萎缩的运输需求及时采取了有效的运力管控;后期欧美国家解除封锁,需求逐步恢复,但生产仍受影响,产出“缺口”转移至中国等部分东南亚国家来填补,推动跨太平洋东向航线运价持续上涨。同期二次疫情造成欧美国家港口拥堵,集装箱周转效率大幅下降,班轮延期。在“一箱难求”背景下,各航线运价一路高涨。2020年,集装箱船租金市场收益先抑后扬,呈现“V”型反弹。2020年末租船活动愈发活跃,主要船型租金收益均反弹至高位水平。

2021:今年“完美风暴”(即集装箱海运贸易量回升,“事件干扰” 产生有利影响,整体运力增长可控)推动集装箱单箱运价和船舶租金持续上涨,持续创出历史新高。截止8月13日,9,000箱集装箱船(节能型)6-12个月租金已经达到141,000美金/天,年初至今均值为71,220美金/天,较去年同期上涨117%;同时市场对支线型集装箱船也保持较高的需求,各船型租金仍在持续上涨。

来源:克拉克森研究